Elliott Wave theorie uitgelegd

Geschatte leestijd: 12 minutes

De Elliott Wave-theorie is een analysemethode binnen de technische analyse die ervan uitgaat dat markten zich ontwikkelen in terugkerende golfstructuren.

In dit artikel wordt de theorie toegelicht aan de hand van basisprincipes en praktijkvoorbeelden. Het doel is om beleggers inzicht te geven in de opbouw van deze golven en hoe ze kunnen worden geïnterpreteerd in verschillende tijdsintervallen.

Bent u op zoek naar een online broker waarmee u wereldwijd in talloze aandelen kunt beleggen? Klik dan hier.

Elliott Wave uitleg

Wat is de Elliott Wave Theory?

Elliott Wave is een technische analyse methode waarmee men patronen in koersbewegingen kan ontdekken. De methode maakt ook gebruik van de Fibonacci Retracement indicator voor het berekenen van koersdoelen

De basis van de Elliott Wave Theorie

De Elliott Wave theorie, in het Nederlands ook wel de Elliott golven theorie genoemd, werd door Ralph Nelson Elliott ontwikkeld eind jaren 20. Elliott geloofde dat aandelenmarkten zich in bepaalde terugkerende cycli bewegen. Dit in tegenstelling tot de algemene gedachte dat markten zich chaotisch bewegen.

Elliott onderzocht duizenden grafieken van de Dow Jones en ontdekte een zekere herhaling van koersbewegingen volgens vaste herkenbare patronen. Hij publiceerde zijn bevindingen in 1938 in het boek ‘The wave Principle’.

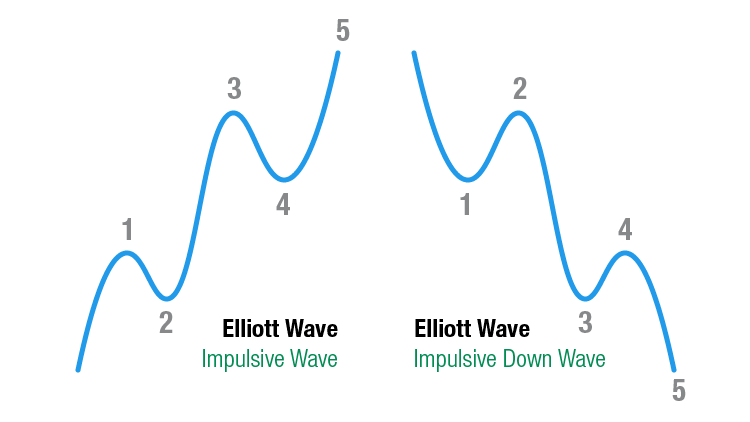

De koersbewegingen worden verdeeld in hoofdtrends, ofwel impulsive waves en in correctieve trend, ofwel corrective waves. Hieronder zal ik deze twee typen toelichten.

Impulsive waves:

Iedere hoofdtrend kent vijf waves. Binnen deze vijf waves zijn er drie in de richting van de hoofdtrend en twee in de tegenovergestelde richting. Wave 1, 3 en 5 bepalen de hoofdtrend in een impulswave. Hieronder ziet u een schematische weergave van een stijgende en een dalende trend volgens de impulswave van Elliott.

Voor de impulswaves bestaan enkele regels en richtlijnen:

De onderstaande drie regels mogen absoluut niet overtreden worden:

- Wave 2 mag nooit onder de bodem van golf 1 uitkomen.

- Wave 3 mag nooit de kortste van de drie impuls waves zijn.

- Wave 4 mag niet onder de top van wave 1 uitkomen.

Verder zijn er vele richtlijnen die belangrijk kunnen zijn, maar niet altijd noodzakelijk zijn:

- Wave 3 is meestal de langste, maar in ieder geval niet de kortste wave en eindigt boven de top van wave 1.

- Wave 4 mag nooit onder het startpunt van wave 3 uitkomen.

- Na de 5e wave volgt er een correctie, die eindigt rond het dieptepunt van wave 4.

- De vormen van de correctiewave 2 en 4 verschillen. Indien wave 2 een scherpe correctie is, dan zal wave 4 een mildere correctie zijn.

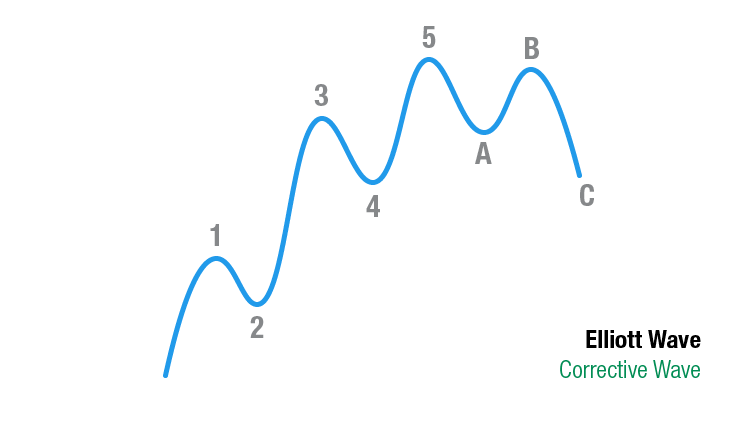

Corrective waves:

Aan de andere kant hebben we correctieve golven. Deze waves volgen aan het einde van een impulswave en zijn waves die tegen de grote trend in bewegen. De correctiebewegingen worden veelal aangeduid met de labels A,B en C et cetera. In onderstaande afbeelding ziet u zo een corrective wave.

Bovenstaande lijkt erg simpel, maar dit is slechts de basis van de Elliott Wave theorie. In realiteit gaat de theorie stukken verder en zijn er talloze uitzonderingen, gradaties en verschillende impulsive en corrective waves.

Golfgradaties

Elliott onderscheidde negen golfgradaties. Hiermee wordt bedoeld dat de waves kunnen plaatsvinden op verschillende timeframes. Zo zijn er impulsive waves die jaren duren (bijvoorbeeld te vinden op de maandgrafiek) maar ook hele korte trends (bijvoorbeeld op een minutengrafiek). Deze gradaties zijn allemaal met elkaar verbonden. Dit wil zeggen dat een impulsive wave op een kleiner timeframe bijvoorbeeld onderdeel van een corrective wave is op een hoger timeframe. Onderstaande afbeelding toont de negen golfgradaties.

| Wave Degree | 5 impulsive | 3 corrective waves |

| GrandSuper Cycle: | ((I)) | ((II)) | ((III)) | ((IV)) | ((V)) | ((a)) | ((b)) | ((c)) |

| SuperCycle: | (I) | (II) | (III) | (IV) | (V) | (a) | (b) | (c ) |

| Cycle: | I | II | III | IV | V | a | b | c |

| primary: | ((1)) | ((2)) | ((3)) | ((4)) | ((5)) | ((A)) | ((B)) | ((C )) |

| Intermediate: | (1) | (2) | (3) | (4) | (5) | (A) | (B) | (C) |

| Minor: | 1 | 2 | 3 | 4 | 5 | A | B | C |

| Minute: | ((i)) | ((ii)) | ((iii)) | ((iv)) | ((v)) | ((a)) | ((b)) | ((c)) |

| Minuette: | (i) | (ii) | (iii) | (iv) | (v) | (a) | (b) | (c) |

| Subminuette: | i | ii | iii | iv | v | a | b | c |

Verschillende impulsive waves

Impulsive waves vertonen in veel gevallen een net iets ander patroon dan we zojuist in de basis besproken hebben. Zo kan de impulsive wave juist langer doorgaan of eerder stoppen. We bespreken hieronder drie soorten:

– Extensions

– Truncated fifths

– Wigpatronen: leading and ending diagonal triangles

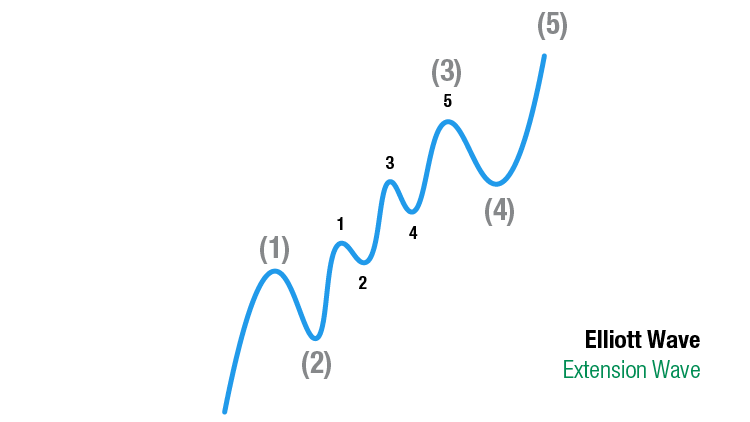

1. Verlengingen / Extensions:

In het merendeel van de gevallen zal één van de impulsive waves een verlenging vertonen, waardoor deze wave langer is dan de andere. Een verlenging van een wave komt veelal voor in de derde impulse wave. In dat geval zullen de waves 1 en 5 van gelijke grootte zijn. De wave die een extensie laat zien, is tevens de wave die een versnelling vertoont van de koersontwikkeling. Extensies binnen een extensie komen eveneens voor. Hieronder een schematische weergave waarin wave 3 een extensie wave laat zien. Uiteraard kan het dus ook voorkomen dat wave 1 of wave 5 een extensiewave vormt.

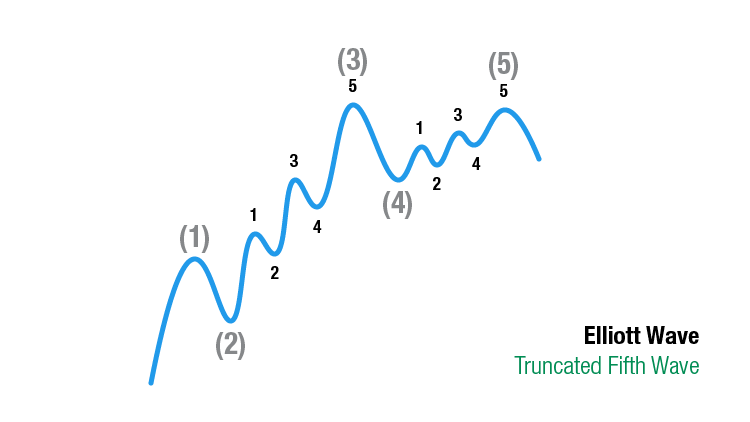

2. Afgekorte vijfde / Truncated Fifths:

Het komt soms voor dat wave 3 zo lang is verlengd dat er weinig ruimte over is voor een stijging in wave 5. Hierdoor kan het voorkomen dat wave 5 niet genoeg kracht heeft om voorbij de top van wave 3 te komen. Er ontstaat dan een dubbele of lagere top.

Dit patroon wordt ook wel een truncated fifth genoemd en komt veel voor na een extensie van een derde wave. Het patroon duidt op zwakte in de markt. De 5e truncated wave bestaat uit 5 kleine sub-waves. Hieronder ziet u een schematische weergave van een truncated fifth.

3. Wigpatronen / Diagonal waves

Wigpatronen/diagonal waves zijn patronen die voorkomen in de richting van de impulsive wave. Deze patronen zien er uit als een wig die divergeert of convergeert. De Elliott Wave theorie onderscheidt twee soorten wigpatronen:

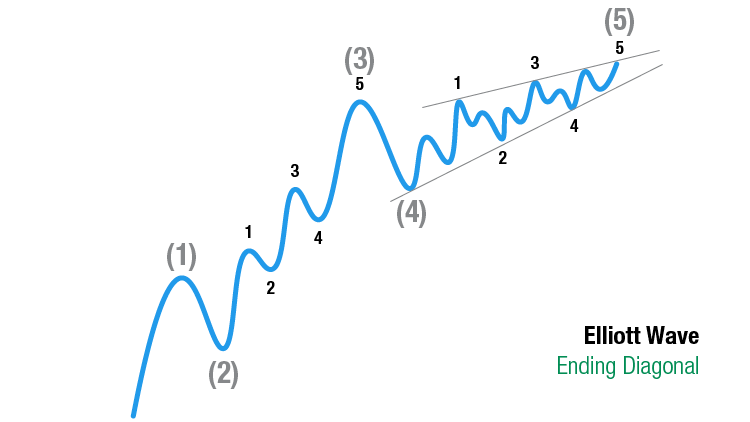

– Ending diagonal triangle

Een ending diagonal komt voor in de vijfde wave en treedt vooral op na een sterke voorafgaande beweging. Dit wigpatroon komt eveneens voor in de C-wave van een bearmarket. Een wig is een patroon waarbij de steun- en weerstandslijnen convergeren. De ending diagonal kenmerkt zich door een 3-3-3-3-3 structuur. Dat wil zeggen dat elke beweging bestaat uit 3 waves. Onderstaande afbeelding toont een ending diagonal.

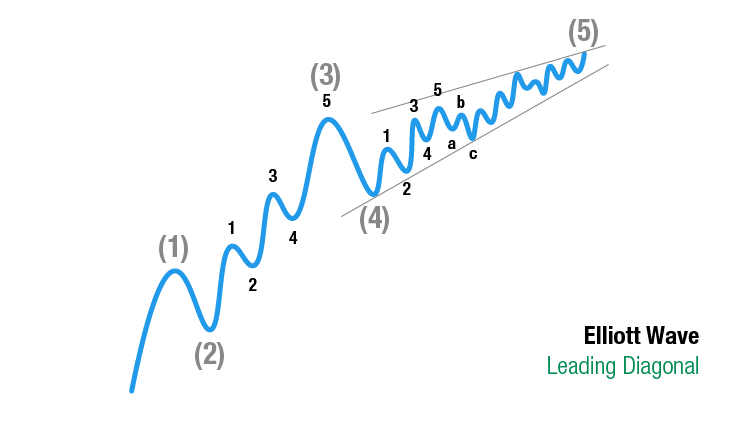

– Leading diagonal triangle

Wanneer een wig voorkomt in wave 1 of in wave A, dan spreken we van een leading diagonal triangle. Het verschil met een ending diagonal triangle is de structuur van de waves. In plaats van de 3-3-3-3-3 structuur zien we nu 5-3-5-3-5, net als in een impuls wave. Ofwel elke wave in de richting van de trend kent 5 kleinere waves en 3 kleine abc correctiewaves. Echter, wave 1 en 4 kunnen elkaar hier wel overlappen. Omdat deze wavestructuur uit 5 waves bestaat, signaleert deze triangle een hervatting van de uptrend. In tegenstelling tot de ending diagonal die het einde van een trend maskeert.

Uiteraard kan ik deze triangle beter uitleggen door het tonen van een afbeelding:

Verschillende corrective waves

Net als dat er verschillende soorten impulsive waves zijn, ontdekte Elliott dat er ook verschillende terugkerende corrective waves zijn. Zo hebben we scherpe correcties maar ook zijwaartse correcties. We bespreken een drietal corrective waves die het meeste voorkomen.

– Zig-Zag

– Flats

– Triangles

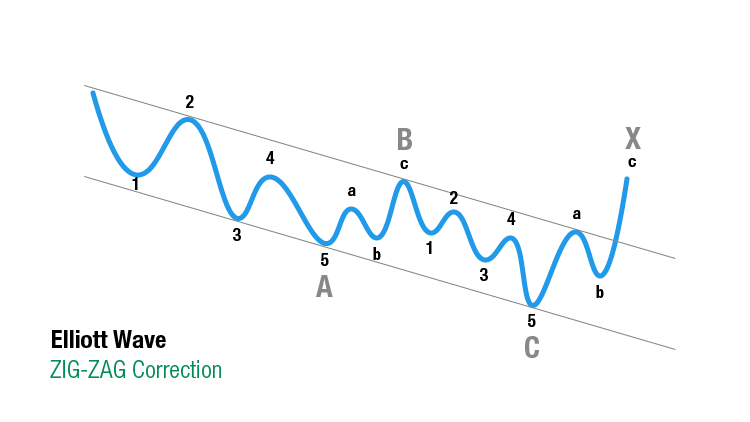

De Zig-Zag correctie (5-3-5)

De zig-zag is de meest voorkomende correctie en bestaat uit een 3-wave structuur met als nummering A-B-C. De sub-wave structuur heeft een 5-3-5 structuur. Dat wil zeggen dat Wave A uit 5 sub-waves bestaat. Golf B uit 3 sub-waves en Wave C weer uit 5 sub-waves. De zig-zag bevat veelal een scherpe correctie. In een impuls wave komt het vaak voor in de correctiewave 2.

Wave B van een zig-zag kan niet meer corrigeren dan 61,8% van Wave A. Wave C gaat altijd voorbij het dieptepunt van Wave A en is normaal even lang als Wave A.

Het is mogelijk dat er enkele zigzag-formaties na elkaar voorkomen in een correctie. Er ontstaat dan een dubble zig-zag of zelfs een triple zig-zag beweging. Een dubble zig-zag patroon word onderbroken door een tussenliggend a-b-c patroon aangeduid als X.

Schematische weergave van het zig-zag patroon:

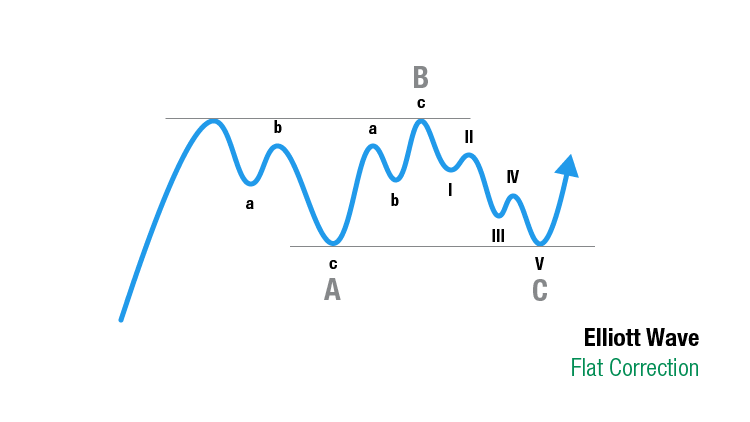

De Flat correctie (3-3-5)

De flat correctie is een combinatie van zijdelingse bewegingen die doorgaans dezelfde lengte hebben. Ook de flat correctie kent een 3 golfstructuur aan (A-B-C). De sub-wave heeft een 3-3-5 structuur. Dat wil zeggen dat zowel wave A als B uit 3 sub-waves (a,b,c) bestaan. Wave C kent echter 5 sub-waves (I,II,III,IV,V). Dit patroon is een zijwaartse correctie, zoals de naam al doet verklappen. Deze flat correctie komt met name veel voor in correctiewave 4 van een impulsive wave. Flats zijn correctiepatronen die meestal voorkomen in een sterke trending markt.

Naast de normale flat correctie, zoals hierboven omschreven, zijn er nog twee andere flat-patronen.

Expanded flat: Bij een expanded flat eindigt Wave B boven het startpunt van Wave A. Ook eindigt wave C onder het eindpunt van wave A.

Running flat: Bij een running flat doorbreekt wave B het startpunt van wave A. Wave C corrigeert in dit geval slechts een deel van wave A en bereikt dus niet meer de bodem.

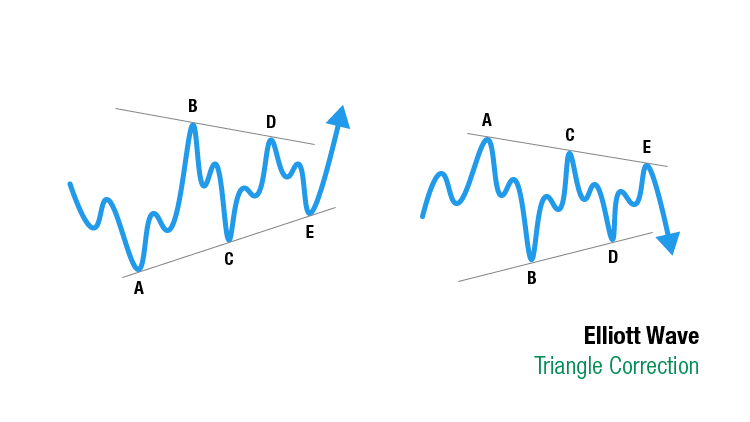

De Triangle correctie (3-3-3-3-3)

De triangle correctie is een patroon dat bestaat uit 5 sub-waves die onderverdeeld zijn in een 3-3-3-3-3 structuur met als nummering A-B-C-D-E. Deze 5 waves vormen zich zijwaarts en vormen een soort driehoekpatroon. Triangles/driehoeken komen vaak voor tijdens de vierde wave. Triangles komen soms ook voor in wave B van een correctiewave.

Praktijkvoorbeelden:

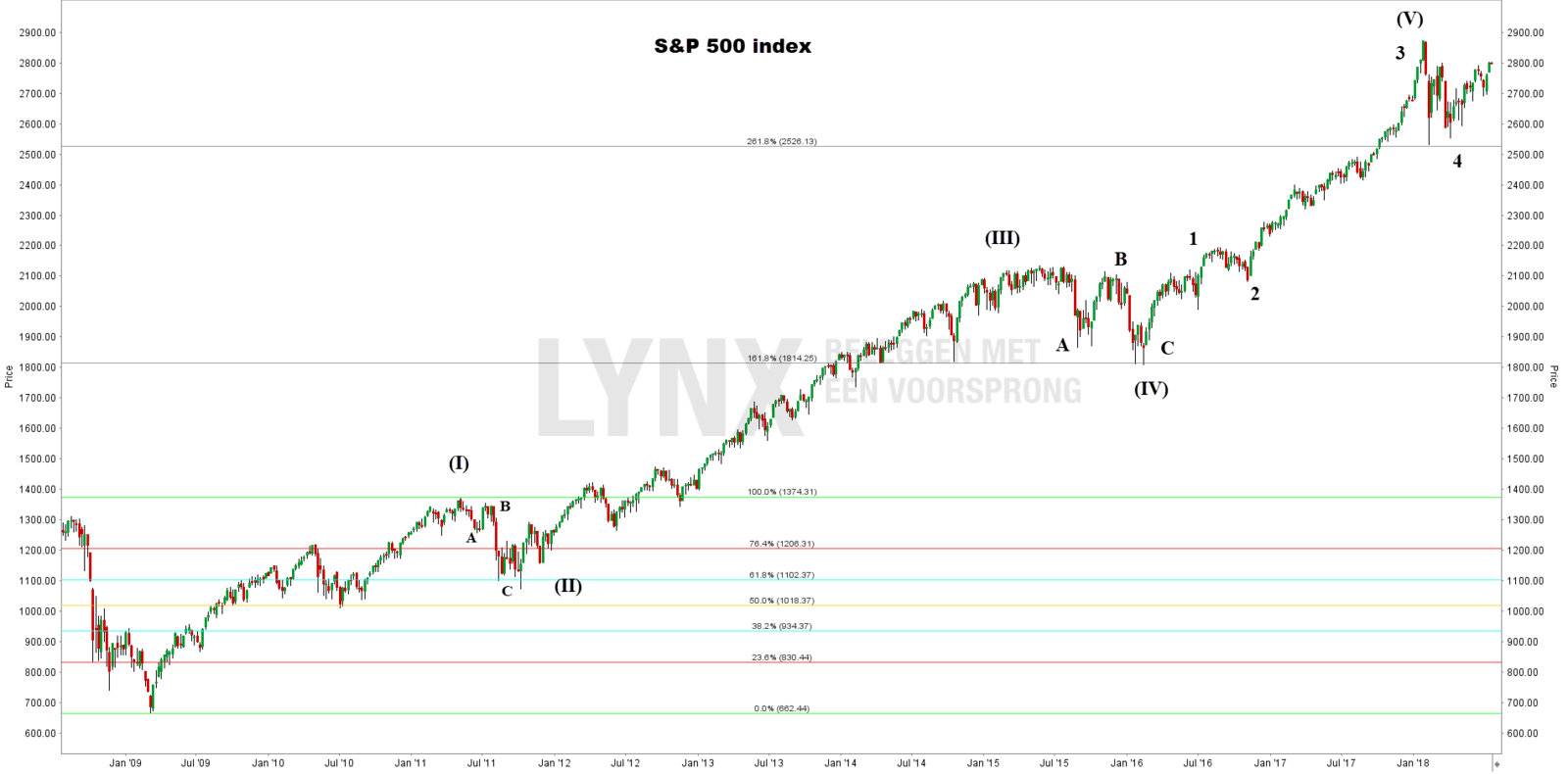

In onderstaande grafiek is de Elliott Wave-theorie toegepast op de weekgrafiek van de S&P 500-index. Hier zijn meerdere golftellingen in één grafiek weergegeven, wat kan helpen bij het illustreren van golfstructuren op verschillende niveaus.

De langere telling, die begint vanaf het dieptepunt in 2009, toont een vijfdelige structuur met een mogelijke top in golf 5. Daarnaast is binnen een kortere termijn een nieuwe golfstructuur te zien vanaf begin 2016. In deze telling is golf 3 mogelijk een verlengde golf, gevolgd door een correctie in golf 4. Indien dit patroon zich verder ontwikkelt, kan golf 5 zich nog ontvouwen.

Een mogelijke interpretatie zou kunnen zijn dat golf 5 in lengte overeenkomt met golf 1, wat een indicatie geeft van symmetrie binnen het patroon. Tegelijkertijd kan, afhankelijk van de marktomstandigheden, ook een zogenoemde truncated fifth optreden – een situatie waarin de vijfde golf eindigt onder de top van golf 3. Dit is één van meerdere scenario’s die analisten kunnen overwegen bij toepassing van deze theorie.

Deze afbeelding is afkomstig uit het TWS Handelsplatform

Deze afbeelding is afkomstig uit het TWS Handelsplatform

Fibonacci-retracement

De Elliott Wave-theorie wordt in de praktijk vaak gecombineerd met hulpmiddelen zoals de Fibonacci-retracement. In het onderstaande voorbeeld is de Fibonacci-methode toegepast vanaf het startpunt tot het einde van golf 1. Daaruit volgen projectieniveaus zoals 161,8% en 261,8%, die visueel kunnen corresponderen met eerdere koersreacties.

Dergelijke berekeningen worden binnen technische analyse gebruikt om mogelijke steun- of weerstandsniveaus in kaart te brengen, al bieden ze geen zekerheid over toekomstige prijsniveaus.

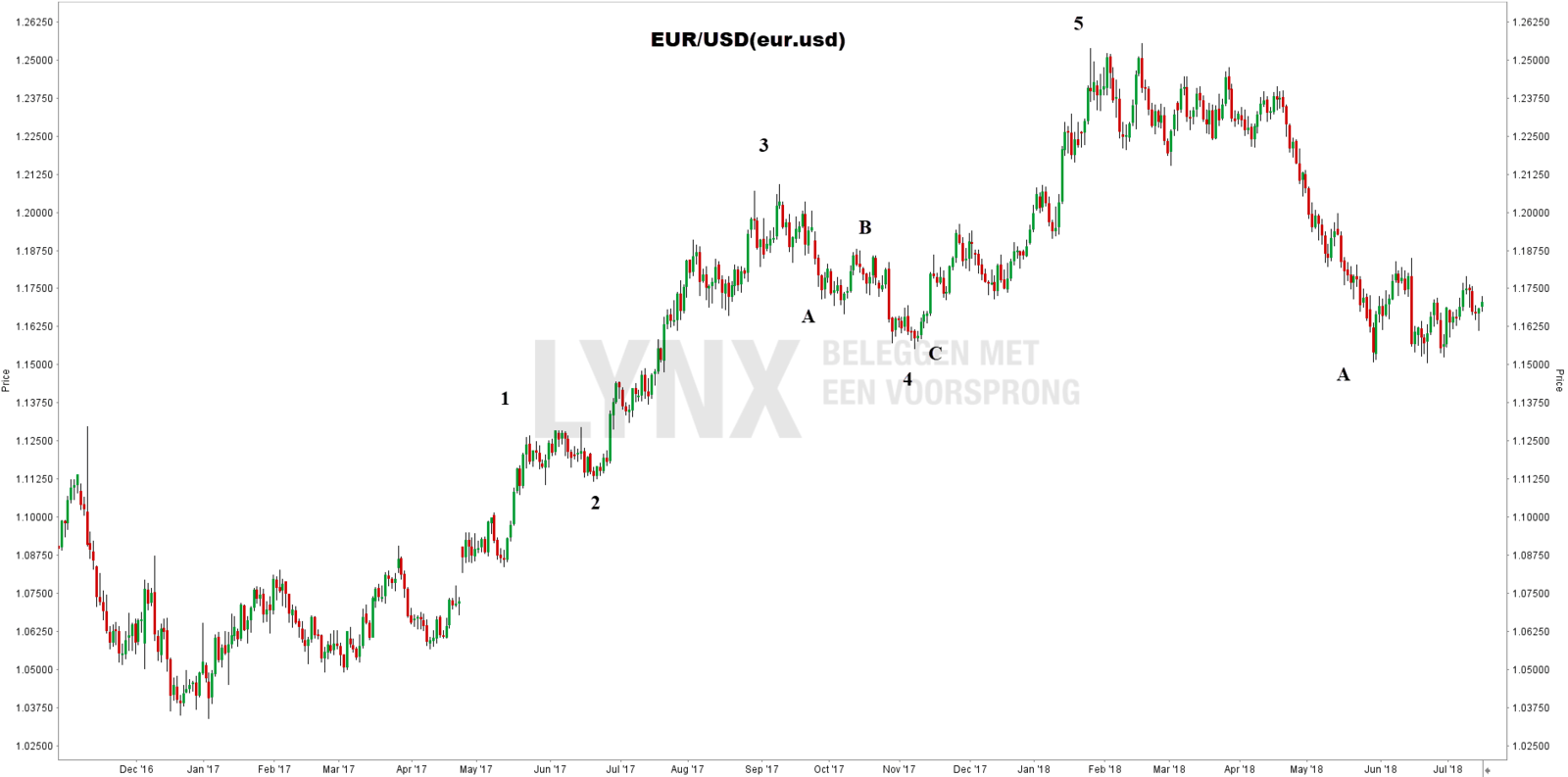

Elliott Wave op de EUR/USD koers

Ook op valutamarkten wordt de Elliott Wave-theorie toegepast. In onderstaand voorbeeld van de EUR/USD-koers zijn golven geïdentificeerd op de daggrafiek. Binnen de daling na de top is een drieledige correctie te zien (A-B-C), waarbij de bodem rond 1,15 in dit scenario als potentieel eindpunt van golf A wordt beschouwd.

Het herkennen van golven is niet altijd eenduidig. De praktijk laat zien dat meerdere interpretaties mogelijk zijn, zeker wanneer marktstructuren complex zijn of overlappende patronen vertonen.

Deze afbeelding is afkomstig uit het TWS Handelsplatform

Deze afbeelding is afkomstig uit het TWS Handelsplatform

Reacties zijn enkel zichtbaar voor geregistreerde gebuikers.